Modelando um seguro sob medida para carros

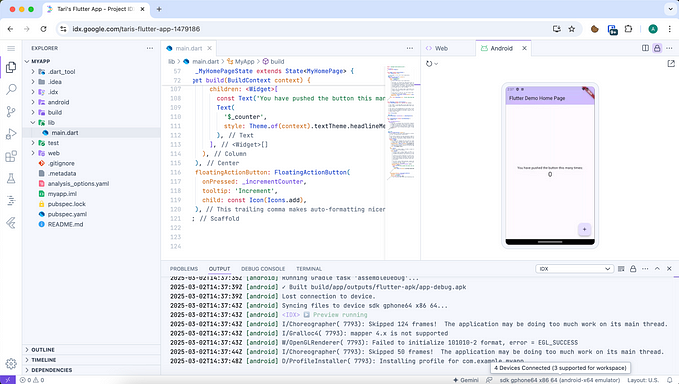

Detalhes de como modelei um seguro sob medida para carros utilizando a tecnologia embarcada

Esta publicação faz parte do estudo de Seguro automotivo sob demanda— IsAEnsurance, que você pode ver aqui.

Contexto

Antes de mais nada, é preciso entender como um seguro tradicional funciona. O seguro avalia seus usuários de acordo com o risco. O principal benefício de um seguro automotivo é, de fato, a segurança do investimento feito em um bem de alto valor aquisitivo. Dessa forma, em caso de sinistro nem sempre é vantajoso acionar o seguro para pequenos reparos, porém, em caso de perda total do veículo é que o usuário realmente nota o valor de ter um seguro.

Contudo, se a seguradora precisar repor o investimento do usuário frequentemente, este modelo de negócio passa a não ser vantajoso para ela e este negócio simplesmente não existiria. Dessa forma, o que a seguradora deve fazer é avaliar corretamente o risco de assegurar determinado usuário e é aqui que a coisa fica complicada.

Primeiramente, é preciso falar da Lei Geral de Proteção de Dados (LGPD), a qual não permite que uma seguradora compartilhe informações sobre um usuário. Ou seja, informações sobre quantas vezes uma determinada pessoa se envolveu em acidentes e nem o prejuízo gerado. Se estes dados não estão disponíveis, como avaliar o risco?

O que as seguradoras usam é um modelo estatístico, a fim de modelar uma pessoa e seu comportamento, e prever a frequência com a qual um usuário se envolverá em um acidente. Um dos fatores determinantes para este modelo é o gênero do usuário. Pesquisas apontam que mulheres se envolvem em acidentes graves com menos frequência, portanto, assegurar uma pessoa do gênero feminino, teoricamente, é mais seguro. Outro fator importante para modelar o usuário de seguro é a idade. Pesquisas apontam que jovens são o principal grupo de risco quando se trata de acidentes automotivos. As causas para isto são várias, desde a inexperiência ao volante, o fato de andar em grupo no carro e acabar se distraindo do trânsito, o envolvimento com bebidas alcóolicas, etc.

Ainda, outro fator que influencia muito é a quilometragem. Infelizmente, o risco é algo inerente ao trânsito. Quanto mais uma pessoa dirige, mais sujeita a acidentes, além de contribuir para a depreciação e deterioração do veículo. As peças de carros possuem vida útil e, se não trocadas a tempo em revisões programadas, tendem a falhar e provocar danos e até acidentes. As características de cada cidade afetam diretamente o quanto um motorista trafega em um dia normal. Em unidades federativas como Tocantins e Distrito Federal as pessoas tendem a usar mais o carro e precisam se deslocar em maiores distâncias, por exemplo.

Além disso, o modelo do veículo importa, tanto pelo preço quanto pelas características. Por exemplo, o Fiat Marea possui reputação de veículo problemático e assegurar um veículo deste modelo é um risco maior, pois o modelo possuía um motor de 5 cilindros que, se não cuidado adequadamente, apresentava problemas que resultavam em perda total do veículo.

Em suma, os principais fatores que uma seguradora leva em consideração ao avaliar o risco são:

- Gênero e idade do condutor;

- Modelo e valor do veículo;

- Onde o motorista mora.

Existem outros fatores que contribuem para ajudar a traçar um perfil do usuário, mas estes são os principais.

Um novo momento

Contudo, um modelo estatístico é tão bom quanto os preceitos e os dados em que está embasado. Vivemos em uma nova época de mudanças e quebras de paradigmas. Especialmente depois da pandemia do Coronavírus, várias vagas de trabalho remoto surgiram e as pessoas que costumavam se deslocar para trabalhar (pessoas inseridas em um grupo de maior risco para as seguradoras, pois a maioria dos acidentes ocorre durante os horários de pico, quando as pessoas se deslocam de casa para o trabalho ou vice versa) deixaram de fazê-lo, o que reduz drasticamente o risco associado a estas pessoas.

O modelo estatístico utiliza uma base de dados de vários anos para modelar seus usuários e, portanto, não é capaz de reagir dinâmicamente a mudanças de comportamento.

A tecnologia que mitiga acidentes

Conforme a tecnologia evolui, nossos aparelhos passam a fazer mais coisas que antes não eram possíveis e se tornam cada vez mais inteligentes (ou não). O carro não é diferente. Um aparelho que foi desde 1908, com o lançamento do Ford modelo T - o que popularizou o carro - faz parte da nossa cultura.

Os veículos modernos parecem, cada vez mais, computadores sobre rodas. Hoje, os carros são equipados com diversos sensores, responsáveis pelas mais diversas funções e a tendência é que isso aumente. As tecnologias de detecção e interpretação de imagens também avançam continuamente, permitindo que veículos enxerguem cada vez mais coisas. A Tesla é uma das maiores referências em carros inteligentes hoje e seu novo veículo, o Tesla Model 3, já é capaz de “ler” placas de velocidade e, assim, manter-se na velocidade da via automaticamente, por exemplo.

Mas essa tecnologia não faz apenas “coisas legais”. Entre as tecnologias atuais estão os sensores de ponto cego, que informam ao motorista se é seguro mudar de faixa, sensores de fadiga, que detectam se o motorista está cansado, emergency brakes, que freiam o carro automaticamente caso o motorista não o faça para evitar colisões, entre tantos outros. O Nivus, carro projetado e montado no Brasil, é um veículo que conta com diversas dessas tecnologias. Inclusive, o seu City Emergency Brake é capaz de evitar colisões enquanto o carro estiver trafegando até 50km/h.

Hoje ainda não existe um veículo que seja capaz de prever todas as situações e evitar 100% dos incidentes, mas seus sensores captam 360° o tempo todo e não se distraem com celulares ou outros passageiros, ao contrário dos condutores.

Tecnologia e seguro

Com tudo que foi apontado anteriormente, será que as seguradoras estão prontas para a nova era do setor automobilístico? O setor automotivo tem demonstrado avanços significativos nos últimos anos e o sonho do carro autônomo já não está mais tão distante. Enquanto isso, o mercado de seguros permanece estagnado, sem grandes inovações.

A pergunta que surge é “E como a tecnologia embarcada pode influenciar o setor de seguros?”. Com a enorme quantidade de sensores a bordo, é possível acompanhar, em tempo real, a localização de um veículo, as condições em que está sendo dirigido, a velocidade de deslocamento, a intensidade de uma curva (se o veículo está fazendo uma curva), onde estaciona, por quais rodovias trafega e em quais horários… Enfim, todo tipo de informação é captada, armazenada e compartilhada com a central do veículo.

Em posse de tantas informações, faria mais sentido usar um perfil do carro, o qual não é teórico. Ou seja, a tecnologia em um carro permite à seguradora, se em posse destes dados, avaliar o risco que um veículo corre em tempo real, tornando a ideia de usar um perfil teórico do usuário (o qual pode nem ser de fato o condutor no momento) obsoleta.

Então, como criar regras de negócio que permitam precificar o risco de assegurar um veículo?

Solucionando o problema

Para criar um produto que atenda às necessidades de seus usuários, é preciso saber quem são os usuários. Nem sempre é possível atender a todas as demandas de todos os usuários, então, nesse processo, é necessário determinar quais destes usuários são o público alvo do produto.

Usuários

Os usuários de seguros, naturalmente, são motoristas. Existem alguns estereótipos que todo mundo encontra no trânsito ao parar no sinal:

A partir disto, é possível modelar uma forma de seguro sob demanda.

Fatores

A seguir, é preciso determinar quais fatores serão levados em consideração e qual a sua importância.

Neste caso, foram escolhidas três categorias, ou fatores, de risco:

- Quilometragem;

- Tempo (depreciação);

- Outros fatores de aumento ou atenuação de risco.

Inicialmente, serão considerados apenas fatores que o usuário não tem controle. O usuário não pode controlar se precisa sair de casa para o trabalho, mas a forma como dirige pode. Portanto, a princípio, serão levados em consideração apenas o tempo e a quilometragem.

Além disso, o tempo é usado para calcular a depreciação do veículo e, a princípio, o tempo não é uma variável dado um período específico, por exemplo, um ano.

Dessa forma, a única variável a ser levada em consideração para modelar a precificação do seguro é a quilometragem, pelo menos inicialmente.

Calculando o valor do seguro

Agora, qual seria o modelo de precificação mais interessante tanto para a seguradora quanto para seus clientes? Para essa finalidade vamos considerar um usuário médio: um usuário que rode em média a quilometragem média de um brasileiro. Esse usuário médio pagará pelo valor médio de um seguro.

Vamos falar de curvas! Não de curvas na pista, mas de curvas matemáticas. Qual seria a mais adequada de forma a gerar um equilíbrio para usuários e seguradora.

Reta

A boa e velha reta. Simples de entender, simples de aplicar. Aqui, a progressão é constante e fácil de entender: quanto mais se anda, mais se gasta e o inverso também é verdade.

A facilidade de entender este conceito torna-a a forma de calcular mais intuitiva para o usuário e, ajustando a taxa de crescimento, pode representar bons resultados. Contudo, não é capaz de “salvar” usuários que rodam muito de gastarem mais com o seguro.

Do ponto de vista negocial, é uma curva justa: se você anda pouco, paga menos e se anda muito, paga mais.

Exponencial

A curva exponencial é usada para indicar crescimentos de bactérias, por exemplo, por sua característica: inicialmente o crescimento é gradual, mas conforme ela cresce, sua taxa de crescimento também cresce.

No caso, a aplicação dessa curva significaria que qualquer usuário que rodasse menos que o usuário médio teria uma economia atenuada, enquanto qualquer usuário que rodasse mais teria um gasto enorme a cada quilometro a mais.

Essa curva seria extremamente vantajosa para a seguradora, mas com certeza não seria boa para o usuário.

Logarítmica

O logaritmo é a função inversa da exponencial e, por isso, sua característica também é inversa. Possui crescimento inicial forte, mas, conforme cresce, sua taxa de crescimento diminui, até que ela não cresça mais.

É usada para denotar crescimento populacional, por exemplo: Enquanto há recursos e espaço de sobra, o crescimento é grande. Conforme os recursos e espaços diminuem, o crescimento também diminui, até que atinja um equilíbrio, um valor máximo.

Ao contrário da exponencial, esta curva é extremamente favorável para o usuário, mas não para a seguradora.

Arcotangente

Talvez essa função não seja tão conhecida. Ela é o inverso da tangente (y = tg⁻¹(x)). O importante é que ela junta características interessantes das duas curvas acima. Usuários conseguem descontos progressivamente menores, contudo, o acréscimo também é progressivamente menor.

O problema é a faixa próxima ao usuário médio, na qual os valores mudam rapidamente, o que tornaria o plano um tanto confuso para o usuário.

Função escada

Essa função assume um determinado valor enquanto em determinada faixa de quilometragem.

O intuito de usar essa função seria encaixar os usuários em faixas de consumo e cobrar de acordo com essa faixa.

O grande problema aqui é que, enquanto dentro daquela faixa é impossível economizar, mas apenas um quilometro a mais do limite da faixa significaria um acréscimo no custo do seguro, o que tornaria a experiência com o seguro sob medida possivelmente frustrante.

Definição da curva e do público alvo

Obviamente existem muitas outras formas de calcular o valor de seguro conforme a rodagem. Para este exemplo, a opção foi feita por usar uma função de primeiro grau, cujo gráfico é representado por uma reta, por ser mais simples e fácil para que o usuário assimile como o cálculo funciona.

Contudo, usuários que rodam muito pagariam um valor bem maior pelo seguro, o que não é o intuito deste modelo e, portanto, usuários que são profissionais do trânsito (taxistas, motoristas de aplicativo e etc.) não são público alvo, pois a disparidade entre a rodagem de um usuário comum e um usuário profissional torna muito difícil criar um modelo que seja atrativo para ambos.

Portanto, o público alvo deste modelo é o usuário comum, motorista de carro de passeio.

O modelo

Com todos os dados em mãos e considerações feitas, vamos elaborar uma forma de calcular o valor do seguro.

O valor médio do seguro no Brasil é de R$ 2.260,00 se o usuário for do gênero feminino e R$ 2.967,00 se o usuário for do gênero masculino para os 10 carros mais populares em 2019 no país. O modelo foi projetado para que o usuário médio pague a média do preço de um seguro ao final do ano, ou seja, 2.613,50, que é a média entre estes valores.

A opção foi feita por uma função simples que atribui pesos aos fatores que influenciam no valor do seguro, do tipo:

Na qual t1 e t2 são as taxas, km é a rodagem do carro em quilômetros e o tempo em segundos. Foi atribuído um peso de 80% à rodagem e apenas 20% ao tempo.

Como levantado anteriormente neste artigo, considerando o país inteiro, a média que um carro anda em um ano é 12.900 km. Usando estes dados, foi possível fazer um cálculo para os valores de t1 e t2, que são 3,31 e⁻⁴ e 8,275 e⁻⁵ respectivamente.

Dessa forma, a função que calcula o valor do seguro é:

Valor do seguro = 3,31 e⁻⁴ km + 8,275 e⁻⁵ tempo (segundos)

O cálculo foi feito para que o usuário médio pague o valor médio de um seguro e, se você está pensando que não há desconto ou vantagem nisso para o usuário médio, você está certo. Entretanto, como foi dito, existem fatores atenuantes de risco que devem ser levados em consideração. Usando a tecnologia embarcada, pode-se obter dados e usá-los para diminuir o valor do seguro, como:

- Desconto de 50% por quilômetro caso o usuário trafegue abaixo de 50km/h;

- Desconto de 20% por quilômetro caso o usuário trafegue na velocidade da via;

- Desconto de 50% caso o carro esteja estacionado em garagem em casa;

- Desconto de 100% caso o carro esteja estacionado em garagem paga (pode-se fazer parceria com aplicativo de cancelas), afinal, em caso de roubo ou outro motivo qualquer, a responsabilidade é do administrador da garagem paga.

Assim, usuários mais cautelosos, que se expõem menos a riscos, são premiados com descontos maiores, enquanto usuários menos cautelosos tendem a pagar o valor médio do seguro.

Conclusão

O objetivo deste trabalho era modernizar o seguro automotivo e torná-lo mais atrativo. A tecnologia atual dos veículos permite que vários avanços sejam feitos no mercado, com consoles nos veículos, carros cada vez mais inteligentes e que se parecem cada vez mais com computadores. Contudo, antes de fazer uso dessa tecnologia para ajudar o usuário em tarefas relacionadas ao acionamento do seguro, por que não primeiro olhar para dentro e pensar em maneiras de como melhorar o próprio serviço?

Este modelo de seguro sob demanda busca avaliar, em tempo real, o risco associado ao veículo e cobrar dinamicamente pelo potencial prejuízo. Ao invés do uso de modelos estatísticos que levam em consideração apenas o titular do seguro (não necessariamente o condutor), este modelo visa traçar um perfil do veículo.

Ainda, sendo um serviço sob demanda, abre espaço para que outros serviços e melhorias sejam agregados ao seguro, como auxílio em caso de colisão, planos que incluem serviços sob medida em caso de acidentes envolvendo outros veículos, etc.

Quanto ao modelo, melhorias ainda podem ser feitas. Sendo este um modelo teórico, ao encontrar a realidade pode-se obter valores que tornem o seguro cada vez mais atrativo. Exemplificadamente, temos ajuste do valor médio do seguro para um valor mais justo para a seguradora e para o usuário ou outras formas de desconto e até de acréscimo se o usuário se expor demais ao risco.

Após criar o modelo, foi desenvolvida uma interface para que o usuário acompanhe, em tempo real, a economia feita e para que possa manter o registro de seus gastos com o seguro e a economia obtida com o tempo. O modelo da interface pode ser visto no artigo principal.